第三支柱养老金改革需三步走 有望惠及10%国民

发布时间:2020-12-01 09:53:19 作者:房文彬 来源:中国银行保险报网

□本报记者 房文彬

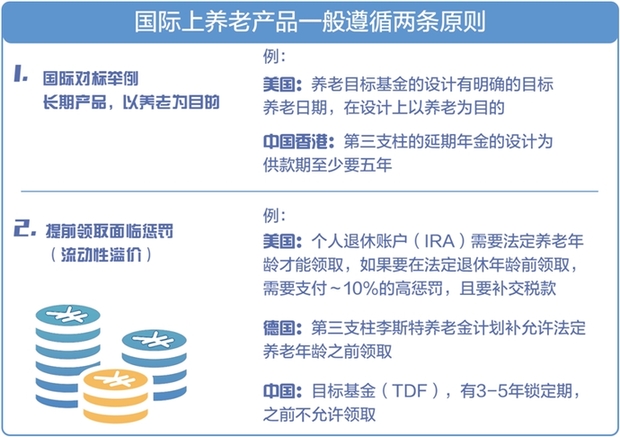

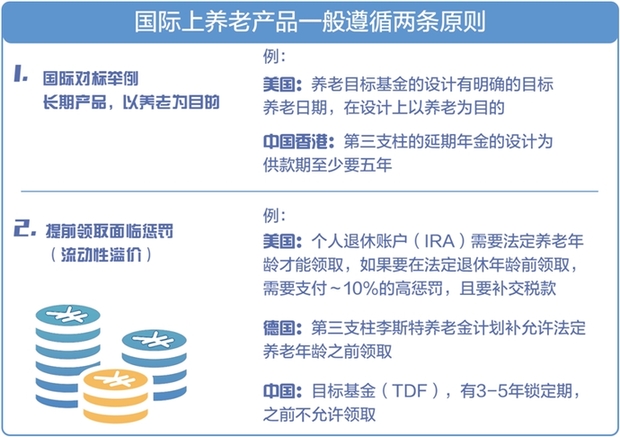

近日,中国保险行业协会(以下简称“保险业协会“)发布《中国养老金第三支柱研究报告》(以下简称《报告》)。《报告》通过对美国、英国、德国等第三支柱养老金体系的国际对标研究和经验学习,聚焦中国第三支柱养老金体制建设和发展改革,为中国第三支柱养老金发展提出建议、构建蓝图。

8-10万亿养老金缺口

《报告》预测,未来5-10年时间,中国预计会有8-10万亿的养老金缺口,这个缺口会随着时间的推移进一步扩大。中国养老体系当前主要由第一支柱承担,第二支柱部分补充,第三支柱发展不足。对标成熟市场第三支柱养老金改革历史和经验,中国养老金第三支柱的发展仍处于初级阶段,替代率、资产规模等都低于绝大多数成熟市场,在结构特点、市场有效性和政府管控程度上均有提升空间。

总结经验、完善政策已经成为发展第三支柱养老刻不容缓的工作重点。《报告》指出,首先应尽快打造基础设施建设。政府和各界参与主体应首先从基础设施主线发力,建立全民养老专属账户,明确“合格”第三支柱产品定义,便于给予所涉及企业统一而公平的“合格第三支柱养老金”激励政策。

其次,优化养老金产品和投资政策,推动养老金成为有吸引力的资产。《报告》认为,应增加产品和投资优惠政策力度,激励并吸引多方商业机构参与,使养老金成为长期资产增值最有吸引力的产品。包括大幅提高养老金在权益类和另类资产投资的比例、匹配国家属性长期优质资产、给予养老金企业特殊企业税收优惠等。

此外,引入互联网等科技手段,打造普惠的、线上的养老金分销和账户管理体系。《报告》指出,普惠是此次养老金政策建议的一大核心目标,传统保险的分销渠道成本过高,难以覆盖小城市和乡村。

资本市场可相互促进

《报告》显示,未来8-10年,养老金第三支柱有望实现10%的人口覆盖,资金规模将达10万亿元。

中国银保监会主席郭树清近期在2020年金融街论坛上表示,我国已初步建立包括基本养老、企业(职业)年金和个人商业养老在内的养老保障“三个支柱”。第一支柱覆盖近10亿城乡居民,第二支柱规模很小,第三支柱长期处于起步阶段。相较一些国家,第三支柱发展较为缓慢,占比过低,对养老的支撑明显不足。随着我国人口老龄化加速到来,发展第三支柱十分迫切。金融业应发挥重要作用。

中国资本市场高速发展,但市场深度不足,缺乏长线、机构主导的投资资金。从国际经验看,养老金是资本市场长期稳定资金来源,发展第三支柱将承载弥补我国养老金缺口和助力资本市场发展的双重使命。

报告称,未来8至10年,第三支柱资金规模将达10万亿元,届时,可以和资本市场形成相互促进的闭环,第三支柱可为资本市场提供3万亿元的长期机构资金,占资本市场资金规模的2%。随着资本市场建设不断完善,风险、利率管理对冲工具交易市场更为成熟,也将反哺第三支柱建设。

郭树清表示,近年来,银保监会与相关部门和金融企业对养老金融改革发展进行广泛调研,形成了下一步的工作思路。总的方针是“两条腿”走路:一方面抓现有业务规范,要正本清源,统一养老金融产品标准,清理名不符实的产品;另一方面开展业务创新试点,大力发展真正具备养老功能的专业养老产品,包括养老储蓄存款、养老理财和基金、专属养老保险、商业养老金等。银保监会将选择条件较好的金融机构和专营机构先行参与,坚持从我国实际出发,借鉴国际正反两方面经验,探索养老金融改革发展的新路子。

改革需要“三步走”

基于美英德等国家的比较和对标,《报告》认为,第三支柱一定可以发展成为一个重要的养老支柱。

《报告》指出,第三支柱养老金体系的打造是一个系统性工程,如果以十年发展到十万亿资产的愿景来进行规划,改革需要进行“三步走”。2021-2024年为改革第一阶段,以“打造基础、实现突破、提高吸引力”为重点目标,聚焦账户体系建设、养老金企业的专项政策的落地。2025-2027第二阶段将以“持续扩大覆盖广度和深度”为阶段使命,以税收制度作为杠杆撬动更大的民众群体。2028-2030年进入第三阶段,实现养老金市场的“全面腾飞”,使养老金成为民众标配和默认习惯。

第三支柱养老金

养老三支柱模式目前是国际上普遍采用的养老金制度模式。

第一支柱:法律强制的公共养老金。第一支柱一般是由政府法律强制实施的公共养老金计划,旨在给退休人员提供最基本的养老保障,同时政府为公共养老金提供最终责任和保障。

第二支柱:企业个人共同缴费的职业养老金计划。由企业和个人共同缴费的职业养老金计划在有些国家已经成为了养老金体系的主体。

第三支柱:个人养老储蓄计划。第三支柱是基于个人意愿和完全积累制的个人养老储蓄计划,由个人自愿缴费,国家通常会给予税收优惠,体现个人养老责仸,能够为老年生活提供更为丰厚的养老回报。

资料来源:各项目组公司分享,麦肯锡分析

□本报记者 房文彬

近日,中国保险行业协会(以下简称“保险业协会“)发布《中国养老金第三支柱研究报告》(以下简称《报告》)。《报告》通过对美国、英国、德国等第三支柱养老金体系的国际对标研究和经验学习,聚焦中国第三支柱养老金体制建设和发展改革,为中国第三支柱养老金发展提出建议、构建蓝图。

8-10万亿养老金缺口

《报告》预测,未来5-10年时间,中国预计会有8-10万亿的养老金缺口,这个缺口会随着时间的推移进一步扩大。中国养老体系当前主要由第一支柱承担,第二支柱部分补充,第三支柱发展不足。对标成熟市场第三支柱养老金改革历史和经验,中国养老金第三支柱的发展仍处于初级阶段,替代率、资产规模等都低于绝大多数成熟市场,在结构特点、市场有效性和政府管控程度上均有提升空间。

总结经验、完善政策已经成为发展第三支柱养老刻不容缓的工作重点。《报告》指出,首先应尽快打造基础设施建设。政府和各界参与主体应首先从基础设施主线发力,建立全民养老专属账户,明确“合格”第三支柱产品定义,便于给予所涉及企业统一而公平的“合格第三支柱养老金”激励政策。

其次,优化养老金产品和投资政策,推动养老金成为有吸引力的资产。《报告》认为,应增加产品和投资优惠政策力度,激励并吸引多方商业机构参与,使养老金成为长期资产增值最有吸引力的产品。包括大幅提高养老金在权益类和另类资产投资的比例、匹配国家属性长期优质资产、给予养老金企业特殊企业税收优惠等。

此外,引入互联网等科技手段,打造普惠的、线上的养老金分销和账户管理体系。《报告》指出,普惠是此次养老金政策建议的一大核心目标,传统保险的分销渠道成本过高,难以覆盖小城市和乡村。

资本市场可相互促进

《报告》显示,未来8-10年,养老金第三支柱有望实现10%的人口覆盖,资金规模将达10万亿元。

中国银保监会主席郭树清近期在2020年金融街论坛上表示,我国已初步建立包括基本养老、企业(职业)年金和个人商业养老在内的养老保障“三个支柱”。第一支柱覆盖近10亿城乡居民,第二支柱规模很小,第三支柱长期处于起步阶段。相较一些国家,第三支柱发展较为缓慢,占比过低,对养老的支撑明显不足。随着我国人口老龄化加速到来,发展第三支柱十分迫切。金融业应发挥重要作用。

中国资本市场高速发展,但市场深度不足,缺乏长线、机构主导的投资资金。从国际经验看,养老金是资本市场长期稳定资金来源,发展第三支柱将承载弥补我国养老金缺口和助力资本市场发展的双重使命。

报告称,未来8至10年,第三支柱资金规模将达10万亿元,届时,可以和资本市场形成相互促进的闭环,第三支柱可为资本市场提供3万亿元的长期机构资金,占资本市场资金规模的2%。随着资本市场建设不断完善,风险、利率管理对冲工具交易市场更为成熟,也将反哺第三支柱建设。

郭树清表示,近年来,银保监会与相关部门和金融企业对养老金融改革发展进行广泛调研,形成了下一步的工作思路。总的方针是“两条腿”走路:一方面抓现有业务规范,要正本清源,统一养老金融产品标准,清理名不符实的产品;另一方面开展业务创新试点,大力发展真正具备养老功能的专业养老产品,包括养老储蓄存款、养老理财和基金、专属养老保险、商业养老金等。银保监会将选择条件较好的金融机构和专营机构先行参与,坚持从我国实际出发,借鉴国际正反两方面经验,探索养老金融改革发展的新路子。

改革需要“三步走”

基于美英德等国家的比较和对标,《报告》认为,第三支柱一定可以发展成为一个重要的养老支柱。

《报告》指出,第三支柱养老金体系的打造是一个系统性工程,如果以十年发展到十万亿资产的愿景来进行规划,改革需要进行“三步走”。2021-2024年为改革第一阶段,以“打造基础、实现突破、提高吸引力”为重点目标,聚焦账户体系建设、养老金企业的专项政策的落地。2025-2027第二阶段将以“持续扩大覆盖广度和深度”为阶段使命,以税收制度作为杠杆撬动更大的民众群体。2028-2030年进入第三阶段,实现养老金市场的“全面腾飞”,使养老金成为民众标配和默认习惯。

第三支柱养老金

养老三支柱模式目前是国际上普遍采用的养老金制度模式。

第一支柱:法律强制的公共养老金。第一支柱一般是由政府法律强制实施的公共养老金计划,旨在给退休人员提供最基本的养老保障,同时政府为公共养老金提供最终责任和保障。

第二支柱:企业个人共同缴费的职业养老金计划。由企业和个人共同缴费的职业养老金计划在有些国家已经成为了养老金体系的主体。

第三支柱:个人养老储蓄计划。第三支柱是基于个人意愿和完全积累制的个人养老储蓄计划,由个人自愿缴费,国家通常会给予税收优惠,体现个人养老责仸,能够为老年生活提供更为丰厚的养老回报。

资料来源:各项目组公司分享,麦肯锡分析